Более 9% банков могут уйти с рынка в ближайший год, оценили в «Эксперт РА». По мнению экспертов, основные потери от пандемии в секторе еще не видны в отчетности. Но в 2021 году с убытками могут столкнуться до половины игроков

В третьем квартале 2020 года, после прохождения первого пика пандемии коронавируса, ситуация в банковском секторе не улучшилась, констатируют аналитики «Эксперт РА». Они практически не изменили свой прогноз по количеству дефолтов банков: в течение 12 месяцев с российского рынка могут уйти 35 кредитных организаций, говорится в обзоре рейтингового агентства, поступившем в РБК (список не раскрывается). Это 9,3% действующих банков на 1 октября.

В расчеты «Эксперт РА» вошли организации, которые раскрывают отчетность на сайте регулятора, — всего 378, из них 376 банков и две небанковские кредитные организации.

С какими проблемами сталкиваются банки

В третьем квартале кредитное качество портфелей банков в среднем не улучшилось, а у проблемных игроков не было даже «точечного повышения устойчивости», отмечают аналитики. По их оценкам, за последние 12 месяцев 26% действующих банков были убыточны, а в январе—сентябре больше трети организаций (36%) столкнулись со снижением регулятивного капитала. Значительная доля участников рынка также испытала чистый отток средств клиентов: у 50% банков снизились остатки на вкладах населения, у 36% — на счетах бизнеса.

Процесс ухудшения финансового положения еще напрямую не связан с потерями от пандемии: для участников рынка еще действуют послабления от ЦБ, они могут не резервировать реструктуризированные кредиты, поясняет управляющий директор отдела валидации «Эксперт РА» Юрий Беликов. «Рентабельность снижается в первую очередь из-за того, что выпадает часть доходной базы, снижается транзакционная активность клиентов, процентные доходы падают в условиях торможения кредитования в некоторых сегментах, а также из-за снижения ставок в целом. В то же время оперативно оптимизировать расходы большинству банков не удается», — поясняет он. Аналитик ожидает, что во второй половине 2021 года уже 45–50% банков покажут убытки и снижение регулятивного капитала.

Абсолютный объем убытков, которые показывают банковские и небанковские кредитные организации, пока несопоставим с прибылью, которую генерирует остальной сектор, — на 1 октября он составлял 37 млрд руб. против прибыли 1,38 трлн руб., отмечает ведущий аналитик направления «Финансовые институты» агентства S&P Сергей Назаров. «Однако текущий кризис усложнит ситуацию для банков, которые уже перед кризисом имели проблемы с качеством активов или бизнес-моделью, особенно для небольших банков. Отмена регуляторных послаблений усугубит ситуацию», — подчеркивает он.

«Масштаб убытков и скорость их проявления в отчетности во многом зависят от того, продлит ли ЦБ послабления для банков. Пока были заявления, что этого скорее не произойдет. Но все может быть, особенно в условиях второй волны пандемии», — добавляет Беликов.

Cтарший управляющий директор рейтингового агентства НКР Александр Проклов не ждет заметно увеличения доли убыточных банков. По его словам, к моменту снятия послаблений ЦБ российская экономика будет постепенно восстанавливаться и финансовое положение заемщиков улучшится, что положительно скажется на финансовых результатах сектора.

Как ситуацию оценивал ЦБ

Прибыль российских банков начала резко падать в апреле, когда в России был введен режим самоизоляции из-за COVID-19. Худший финансовый результат был зафиксирован в мае — кредитные организации оказались в шаге от убытков, показав прибыль 0,56 млн руб. В июле показатель вернулся к уровням 2019 года, банки заработали около 131 млрд руб. Прибыльность сектора выросла до 200 млрд руб. в сентябре, но в основном за счет валютной переоценки активов на фоне ослабления рубля. В октябре этот эффект был исчерпан, и банки заработали 170 млрд руб. (pdf.). ЦБ также фиксирует увеличение числа убыточных банков: в сентябре таких было 29%, а в октябре — уже 34%.

Как будет складываться ситуация с отзывами лицензий

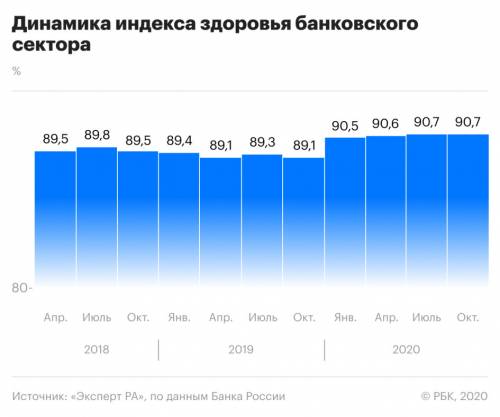

Прогноз «Эксперт РА» по дефолтам соответствует индексу банковского здоровья на уровне 90,7% на 1 октября — за третий квартал показатель не изменился. На начало этого года он составлял 90,5%, а к группе риска аналитики относили 38 банков.

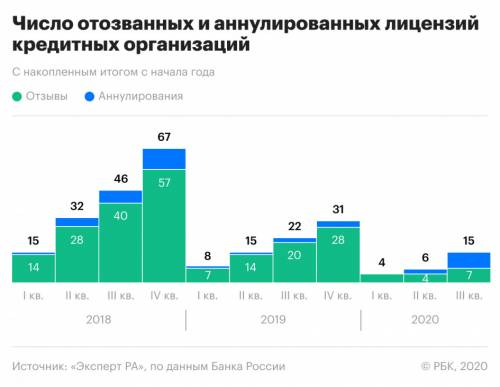

В 2020 году динамика отзыва лицензий у кредитных организаций была неравномерной: Банк России не применял крайние надзорные меры в период первой волны пандемии, но с 1 июля возобновил проверки банков и лишение их лицензий. Пауза со стороны ЦБ привела к отставанию фактических дефолтов банков от прогноза, говорит Юрий Беликов. «С одной стороны, это приводит к тому, что ожидаемые дефолты просто накапливаются и переносятся на 2021 год. С другой стороны, наблюдаются другие тренды — ускорение аннулирования лицензий и ликвидаций по инициативе самих владельцев банков, это в значительной степени компенсирует снижение частоты реальных дефолтов, реальных отзывов лицензий», — уточняет он.

Ранее в «Эксперт РА» прогнозировали ускорение ухода игроков с рынка как в принудительном, так и в добровольном порядке. В третьем квартале ЦБ отозвал три банковские лицензии, еще шесть были аннулированы по инициативе владельцев организаций. В октябре и начале ноября процесс ускорился — примерно за полтора месяца разрешения на работу лишились пять банков. Впрочем, всплеск может быть временным, подчеркивает Беликов: «Пошла вторая волна пандемии, вполне вероятно, что такой высокой частоты отзывов мы не увидим в оставшиеся дни этого года, поскольку опять возможно торможение выездных проверок ЦБ. Неясно, будет ли Банк России приостанавливать применение крайних регулятивных мер, как весной».

ЦБ пока принципиально не изменил подход к применению крайних надзорных мер, считает Сергей Назаров: «В подавляющем большинстве случаев причиной отзыва лицензий [в этом году] стала не тяжелая экономическая ситуация, вызванная пандемией, а хронические проблемы, которые банки испытывали на протяжении последних двух лет. Прежде всего это высокий объем проблемных кредитов и неадекватный уровень резервов. В некоторых случаях наблюдались признаки вывода активов или нарушения законодательства». По словам аналитика, пандемия и снятие послаблений для банков ускорит уход проблемных игроков с рынка в следующем году.

Автор

Юлия Кошкина

Источник: rbc.ru