Поведение россиян на банковском рынке изменилось: из-за низких ставок по вкладам они инвестируют деньги в фондовый рынок и вкладывают в недвижимость. Эксперты НРА оценили чистый отток их средств из банков на 1 ноября в ₽1,5 трлн

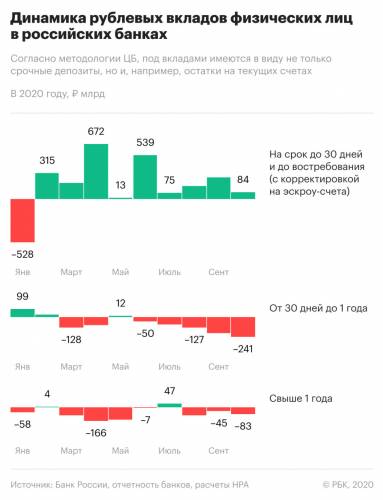

За январь—октябрь россияне изъяли с рублевых и валютных банковских счетов и депозитов 1,5 трлн руб., до конца года отток может увеличиться еще на 200–300 млрд руб., рассчитали аналитики Национального рейтингового агентства (НРА, обзор есть у РБК). Эксперты называют этот показатель «чистым оттоком» средств населения из банковской системы на фоне изменения поведения клиентов в пандемию и снижения банковских ставок.

По данным ЦБ, за десять месяцев 2020 года средства физических лиц в рублях и валюте в российских банках, наоборот, выросли на 6,6%, до 32,6 трлн руб. в рублевом выражении. Но если учесть валютную переоценку вкладов из-за обесценения рубля, переток сбережений на другие виды счетов и исключить начисленные проценты, то получится, что россияне, наоборот, забирали деньги из банков в этом году, объясняет старший аналитик банковских рейтингов НРА Надежда Караваева. «Мы оценивали, сколько фактически население занесло или забрало из сектора своих денег», — пояснила она.

Как НРА пришло к выводу об оттоке средств населения

Эксперты НРА скорректировали общую сумму средств на счетах и вкладах физических лиц по нескольким параметрам.

- Валютная переоценка, по расчетам агентства, увеличила средства на депозитах и счетах в январе—октябре примерно на 1 трлн руб., в 7,3 раза больше прошлогодних значений. Это влияние снижения курса рубля (на конец октября доллар торговался по 79,5 руб. против 61,7 руб. в начале года), которое привело к росту валютных остатков в рублевом эквиваленте, говорит Караваева.

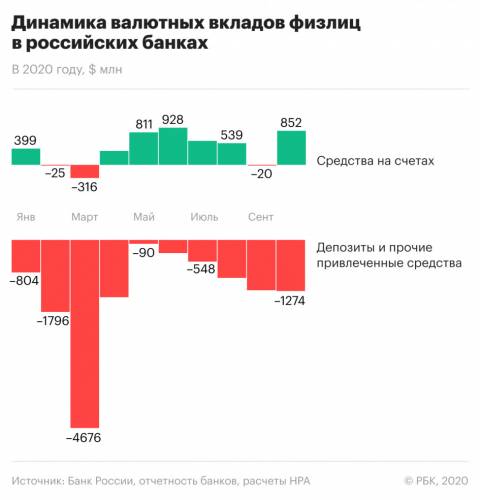

- На фоне снижения доходности (в марте на фоне вызванного пандемией кризиса ФРС США опустила ставку почти до нуля) россияне снимали деньги с валютных счетов. В долларовом выражении валютные вклады населения за десять месяцев сократились на $9 млрд, до $87,5 млрд на 1 ноября, следует из статистики ЦБ. С учетом накопленных процентов и курсовой разницы отток в рублевом выражении составил 0,7 трлн руб., оценили в НРА.

- Еще около 700 млрд руб. в январе—октябре 2020 года переместились на эскроу-счета, которые используются для проектного финансирования застройщиков (они учитываются в статистике ЦБ по общему объему средств населения в банках). В чистом виде это уже не сбережения россиян, указывали ранее аналитики департамента исследований и прогнозирования Банка России (мнение департамента может не отражать официальную позицию ЦБ). Средства на счетах эскроу — это замороженные деньги, поскольку не могут быть изъяты гражданами, отмечает Караваева. Она также подчеркивает, что на этих счетах также аккумулируются выданные банками ипотечные кредиты, которые после сдачи объектов поступают застройщикам.

- Также НРА делает поправку на капитализацию процентов по срочным рублевым вкладам, которая ежемесячно давала еще 70–80 млрд руб. прироста к общему показателю. «По сути, проценты увеличивают остатки, поэтому из динамики публикуемой отчетности мы вычитаем их, чтобы понять реальную картину с «притоком», — поясняет Караваева.

- Еще одна корректировка затронула госпомощь, которую россияне получили от государства. В 2020 году эти выплаты составили 290 млрд руб., и эти средства «осели» на текущих счетах, отмечают в НРА. «Госпомощь — это единоразовая выплата. Она искажает картину того, как люди несли или изымали свои накопления из банков. То есть не отражает их настроений, склонности нести деньги в банк и «прикрывает» фактический отток средств», — отметила Караваева.

С учетом всех вышеперечисленных факторов эксперты НРА подсчитали, что население забрало в 2020 году из системы 1,5 трлн руб. со счетов во всех валютах. Для населения вклады потеряли привлекательность как инструмент накопления и сбережения денег, считают аналитики, указывая, что в октябре средняя максимальная ставка по рублевым депозитам в крупнейших банках приблизилась к уровню инфляции в стране — 4,4 против 3,99%.

Почему классические депозиты теряют популярность

Другие банковские эксперты не стали подтверждать или опровергать расчеты НРА. Но согласились с тезисом, что на фоне снижения ставок поведение россиян на банковском рынке меняется.

Динамика остатков на вкладах и счетах в банках действительно была разнонаправленной, говорит старший аналитик рейтингового агентства НКР Егор Лопатин. По его словам, основная причина — нежелание клиентов пролонгировать депозиты по низким ставкам. «Часть клиентов может аккумулировать денежные средства на текущих счетах для крупных трат — недвижимости или автомобиля», — добавляет он. В 2020 году в России наблюдается всплеск ипотечного кредитования: за десять месяцев банки выдали больше ссуд на жилье, чем в рекордном 2018 году, на фоне новой льготной госпрограммы. После первой волны пандемии в стране и снятия санитарных ограничений россияне также увеличили спрос на автомобили, отмечало агентство «Автостат».

Тренды этого года сохранятся и в следующем, считает вице-президент Moody’s Ольга Ульянова. Она ожидает продолжения перетока средств населения со срочных депозитов на накопительные и расчетные счета, но при этом подчеркивает, что все названные виды счетов можно «с полным правом отнести к сбережениям населения». По словам Ульяновой, доходность сберегательных продуктов в России по-прежнему можно считать относительно высокой, поскольку реальные ставки по вкладам в основном положительны.

Жизнь при низких ставках — это «новая реальность, которая изменит поведение не только инвесторов, но и населения, и банков», говорил в интервью РБК глава банка «Открытие» Михаил Задорнов. По его словам, пандемия отодвигает осознание происходящих изменений, но они очень стремительны. «Население себя ведет очень рационально», — указывал он, напоминая о перетоке как валютных, так и рублевых средств граждан на текущие счета, а также о переводе денег в различные инвестиционные и страховые продукты. «Бум на рынке недвижимости связан не только с ипотекой, но и с тем, что люди, видя, что недвижимость растет от месяца к месяцу, значительную часть своих инвестиций направили на покупку жилья с инвестиционной целью», — подчеркивал Задорнов.

Возможности кредитных организаций наращивать привлечение средств физлиц ограниченны, считают в НРА. «Ожидаемый низкий рост доходов населения в 2021–2022 годах на уровне 2–3% не позволит банкам быстро наращивать депозитную базу в ближайшие два года», — говорится в обзоре агентства. Там также указывают, что значительное влияние на сбережения россиян в банках окажет ситуация на фондовом рынке. По прогнозу агентства, в ближайшие 4–5 лет около 10% вкладов, или 3,4 трлн руб., могут быть сняты для инвестирования в альтернативные инструменты.

Какие прогнозы строят банки на следующий год

В 2021 году российская экономика будет восстанавливаться, реальные доходы населения вырастут, а значит, увеличатся и сбережения, говорит начальник управления сберегательного и инвестиционного бизнеса банка «Открытие» Александр Бородкин. Он, однако, не считает, что это приведет к серьезным изменениям на рынке банковских вкладов.

По оценкам Сбербанка, в следующем году рост средств населения в банках составит 6–8%. В ВТБ полагают, что приток будет «осторожным» и не превысит 5–6%, говорит заместитель руководителя управления «Сбережения» ВТБ Мария Воронина. По ее словам, увеличение остатков в основном продолжится за счет притока на накопительные и текущие счета, но тенденция не будет устойчивой. «В 2021 году с большой вероятностью будет достигнут паритет между срочными пассивами и пассивами до востребования. В дальнейшем мы прогнозируем изменение тренда в сторону депозитов», — подчеркивает Воронина.

Перераспределение в пользу счетов продолжится, но во втором полугодии уже возможна положительная динамика именно по вкладам, соглашается начальник управления развития депозитных и комиссионных продуктов Московского кредитного банка (МКБ) Юлия Алексеева.

Пока ключевая ставка ЦБ остается на историческом минимуме, ставки по вкладам также будут низкими, говорит главный аналитик Промсвязьбанка (ПСБ) Дмитрий Монастыршин: «Мы ожидаем повышения ставок не ранее 2022–2023 годов». Переток средств с банковских вкладов на фондовый рынок в следующем году продолжится, полагает руководитель отдела инвестиционных продуктов «Тинькофф Инвестиции» Евгений Дорофеев. «Даже некоторое ужесточение политики и рост ставок по депозитам будет недостаточным для разворота общего тренда, поскольку российский долговой рынок еще более оперативно отреагирует на ожидания повышения ставок и сможет предложить розничным инвесторам более привлекательные уровни доходности», — заключает он. Конкуренция между банковскими сберегательными продуктами и инвестиционными нарастает, отмечают в ВТБ, «Открытии» и Тинькофф Банке.

Но есть шанс, что клиенты, которые в этом году с энтузиазмом инвестировали, вернут деньги в банки, говорит первый зампред правления Совкомбанка Сергей Хотимский. По его словам, неопытных инвесторов в основном привлекает высокая доходность российского рынка в последние годы. «Как только произойдет первая существенная коррекция или падение рынка, такие клиенты, получив первый значительный убыток, вероятно, снова вернутся в банковские инструменты», — заключает Хотимский.

Автор

Юлия Кошкина

Источник: rbc.ru